Préstamos rápidos: Encontrar el mejor préstamo rápido

Te ayudamos a encontrar un préstamo rápido 👇

Los mejores préstamos rápidos en España

- Moneyman - Hasta 30 días sin intereses

- Vivus - Mayor antigüedad en el mercado español para microcréditos

- Oney - Préstamo rápido con TAE competitiva del mercado

- Crezu - Ayudan a buscar el mejor préstamo rápido que calce tus necesidades

- Mykredit - Recibe hasta 600€ en 10 minutos

- Québueno - Recibe el dinero en 10 minutos

Comparativa de los mejores préstamos rápidos que responden en minutos

Revisamos las tarifas y el coste total del préstamo para que tengas la información necesaria para tomar una decisión.

| Moneyman | 10 minutos |

| Vivus | 15 minutos |

| Oney | Hasta 48 horas |

| Crezu | 15 minutos |

| Mykredit | 10 minutos |

| Québueno | 10 minutos |

| Verificada 6 de marzo de 2026 | |

Prestamistas que te depositan en 15 minutos

| CrezuMejor | 100 - 10.000 |

| Casheddy | 50 - 300 |

| Vivus | 50 - 300 |

| Fidea | 50 - 300 |

| Moneyman | 100 - 300 |

| Fineria | 100 - 1.500 |

| Verificada 6 de marzo de 2026 | |

Préstamos rápidos si puede esperar 24 horas para obtener el dinero

Si eres de aquellos que se confunde con toda la información que hay allá afuera, no te preocupes, hemos hecho el trabajo por ti y en este ranking puedes encontrar los mejores préstamos rápidos.

| Crezu | 15 minutos |

| Ibancar | 48 horas |

| Leabank | 24 horas |

| Mykredit | 10 minutos |

| Cetelem | 48 horas |

| Oney | 48 horas |

| Verificada 6 de marzo de 2026 | |

Conoce al equipo editorial de Finanzas Justas.

Distintos tipos de préstamos rápidos: ¿Cuál es el adecuado para ti?

Los préstamos rápidos se clasifican principalmente por las garantías que piden, el plazo de devolución y cómo los solicitas. Estos préstamos son un tipo de financiamiento que sus opciones van desde 50€ hasta 5.000€, con plazos desde 7 días hasta 24 meses, y podrás pedirlos con o sin nómina. La mayoría se tramitan 100% online y puedes tener el dinero en 15 minutos.

Según importe a solicitar

Los préstamos rápidos ofrecen diferentes montos según tus necesidades. El importe que puedes solicitar dependerá de tus ingresos y si eres cliente nuevo o recurrente.

Son los más solicitados para primeras operaciones. Ideales para gastos pequeños e imprevistos. La mayoría de los micropréstamos rápidos sin intereses en primera solicitud.

Este tipo de préstamos son ideales para emergencias financieras puntuales. Ofrecen montos que van desde los 50€ a 1000€, con plazos de pago desde los 7 días.

Recuerda que debes pedir solo lo que necesites y puedas devolver. El 80% de usuarios solicita entre 300€ y 1.000€, con plazos de 1 a 3 meses.

Los préstamos rápidos a largo plazo combinan la agilidad de aprobación de los minicréditos con plazos extendidos de devolución, permitiendo financiar cantidades mayores entre 5.000€ y 50.000€ con devoluciones de hasta 10 años.

Los créditos al instante ofrecen acceso en 15 minutos a pequeñas cantidades de dinero, de entre 50€ y 1000€. Estos préstamos al instante son solicitados a través de plataformas online con aprobación en minutos.

Son créditos aprobación y desembolso rápido para necesidades financieras inminentes. Generalmente los préstamos urgentes ofrecen montos entre 50€ y 1000€ y solicitan requisitos mínimos comparados con los desembolsos tradicionales.

Un préstamo rápido y fácil ofrece acceso en horas a fondos de 50€ a 1000€, con mínimas complicaciones y requisitos. La solicitud de este tipo de préstamos fáciles se realiza exclusivamente online y la aplicación en sencilla en pocos pasos. Por lo general a través de la plataforma del prestamista y un formulario en línea.

Son préstamos que requieren un mínimo de condiciones y documentos ya que la idea es facilitar el acceso a los dineros dentro de un día. Los préstamos inmediatos son convenientes cuando necesitamos un desembolso desde la entidad financiera dentro de 24 horas sin excepción.

El proceso de solicitud de estos préstamos es 100% por internet. Prometen aprobación en 15 minutos y dinero en el mismo día. Los préstamos online ofrecen una experiencia rápida y sin desplazamientos a oficinas físicas.

Los créditos sin papeles ofrecen un proceso completamente digital, eliminando la necesidad de documentación física. Los montos de los préstamos sin papeleos son limitados y no suelen superar los 1000€ debido al riesgo que implica para la entidad financiera el poco resguardo a través de la falta de documentación.

Los préstamos rápidos con ASNEF están destinados para personas que aparecen en listas de morosidad, como el fichero ASNEF (Asociación Nacional de Entidades de Financiación).

Estos préstamos con ASNEF o que estén en otros registros de morosidad, ofrecen una alternativa de financiación a quienes han sido excluidos de los canales crediticios tradicionales debido a su historial crediticio negativo.

Créditos en línea solo con documento de identificación nacional requieren mínima documentación y ofrecen aprobación en simples pasos.

Por lo general este tipo de préstamos solo con DNI hace hincapié en que sólo solicitan confirmar que la persona tiene un documento de identificación, pero nuestra experiencia indica que siempre requieren de otros documentos, como por ejemplo ingresos demostrables y cuenta bancaria.

Los préstamos que no requieren nómina están diseñados para ofrecer acceso a crédito a personas que no pueden demostrar ingresos fijos mediante una nómina tradicional. El importe máximo de los préstamos sin nómina suele ser 500€ y los plazos más cortos. Por ejemplo: préstamo de 300€ a devolver en 30 días.

Estos préstamos atienden a un segmento diverso de la población, incluyendo autónomos, freelancers, trabajadores temporales o estacionales, y personas con fuentes de ingresos no convencionales.

Para trabajadores con contrato. Ofrecen mejores condiciones: importes hasta 5.000€ y plazos más largos. Los intereses son más bajos que en préstamos sin nómina ya que un ingreso demostrable a través de una nómina es muy bien considerado por la banca.

Requieren un avalista o garantía, como el aval de un coche. Permiten solicitar importes mayores (hasta 10.000€) con intereses más bajos. Son ideales para cantidades grandes que necesitas devolver en varios meses.

Los créditos que se publicitan como sin intereses es porque ofrecen financiación sin costo adicional, generalmente para nuevos clientes o promociones específicas de 0% de interés en el primer préstamo. Por lo general son montos que no superan los 1000€.

Los préstamos sin requisitos son una opción de financiación rápida que, contrario a su nombre, mantienen exigencias mínimas pero simplificadas. Los préstamos sin requisitos son ideales para quienes necesitan dinero de forma inmediata y no pueden o no desean pasar por el proceso tradicional bancario.

Le explicamos todo lo que debe saber sobre los préstamos rápidos

Los préstamos rápidos son productos financieros que ofrecen dinero en menos de 24 horas, con solicitud y aprobación 100% online. Con importes entre 50€ y 5.000€, se caracterizan por su inmediatez y requisitos mínimos. Solo necesitas DNI y una cuenta bancaria española para solicitarlos.

En un mundo en constante evolución, donde el tiempo es un recurso invaluable, los préstamos rápidos se han convertido en el salvavidas financiero de muchos españoles.

¿Qué son exactamente? ¿Cómo funcionan? ¿Cuáles son sus ventajas y desafíos? Aquí te diremos todo lo que tienes que saber sobre los créditos rápidos que han revolucionado la forma en que gestionamos nuestras finanzas.

Comparamos tipos de interés, plazos de devolución y requisitos. Encontrarás qué entidades ofrecen las condiciones más competitivas, cómo evitar costes ocultos y los puntos clave a verificar antes de contratar.

Qué es un préstamo rápido

Un préstamo rápido es un producto financiero diseñado para cubrir necesidades urgentes de liquidez a corto plazo. Su principal diferencia con los préstamos tradicionales radica en la inmediatez: todo el proceso, desde la solicitud hasta recibir el dinero, se completa en minutos, con la recepción del dinero en menos de 48 horas o en mismo día.

Estos préstamos priorizan la velocidad y simplicidad sobre el coste, facilitando el acceso a pequeñas cantidades de dinero cuando surge una necesidad imprevista.

Características principales de los préstamos rápidos

Los préstamos rápidos online en España se caracterizan por su agilidad y simplicidad. A diferencia de los créditos bancarios tradicionales, estos préstamos ofrecen una solución inmediata para necesidades urgentes de dinero, con montos desde 50€ hasta 5.000€. La principal ventaja es su rapidez: puedes recibir el dinero en 15 minutos tras la aprobación.

- Tramitación 100% online en la mayoría de casos

- Procesos simplificados de evaluación crediticia

- Mínimos requisitos documentales

- Desembolso inmediato (entre 15 minutos y 48 horas)

- Sin necesidad de explicar el destino del dinero

- Sin garantías adicionales en la mayoría de los casos

En resumen, los préstamos rápidos son una alternativa valiosa para aquellos que buscan financiamiento y pueden tener dificultades para obtenerlo, debido a que están en Asnef o no tienen nómina.

Sin embargo, es esencial tener en cuenta que suelen ser más costosos en términos de tasas de interés.

Por lo tanto, buscar, comparar y evaluar siempre será la mejor manera de encontrar el préstamo que se adapte a tus necesidades financieras.

Proceso de solicitud en 4 pasos

- Registro online: Solo DNI y teléfono

- Selección: Elige importe y plazo

- Verificación: En línea en minutos

- Recepción: Dinero en tu cuenta

Revisemos cada paso del proceso.

Registro online

Para empezar, necesitas un DNI o NIE en vigor, un número de teléfono español y un correo electrónico. El proceso de registro toma solo 2-3 minutos. Deberás proporcionar tu nombre completo, fecha de nacimiento y dirección actual.

Selección de condiciones

Elige el importe que necesitas, desde 50€ hasta 5.000€. Recuerda solicitar solo la cantidad que realmente necesites. Los plazos disponibles van desde 7 días hasta 24 meses. La plataforma te mostrará al instante tu cuota mensual, los intereses totales y la fecha de pago.

Verificación automática

El sistema verifica automáticamente tu identidad, edad (+18 años), si estás o no en ASNEF y tus ingresos regulares. Este proceso tarda entre 5 y 15 minutos. La verificación se realiza mediante conexión bancaria segura y, en algunos casos, foto del DNI. Recibirás un SMS de confirmación.

Recepción del dinero

El dinero se transfiere a tu cuenta en un plazo de 15 minutos a 48 horas, según la entidad que elijas. Necesitarás una cuenta bancaria española donde tú seas el titular. Recibirás confirmación por SMS, el contrato por email y una notificación cuando se realice la transferencia.

Los errores más comunes al pedir un préstamo rápido

- Proporcionar datos incorrectos

- Solicitar más dinero del necesario

- No leer las condiciones completas

- No revisar el coste total del préstamo

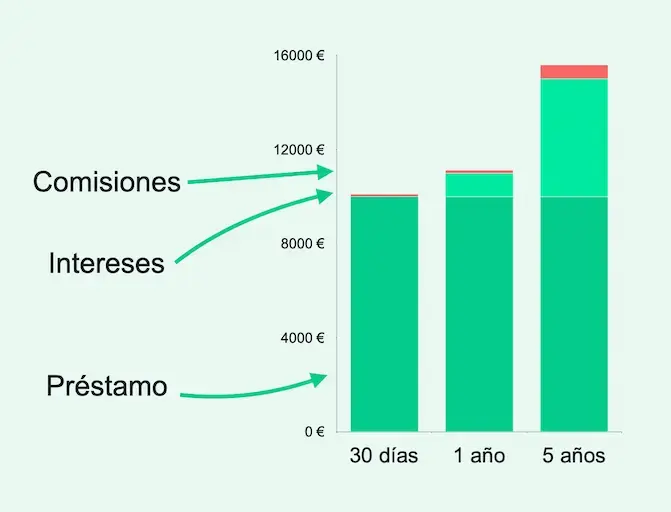

Costos y TAE de los préstamos rápidos

Tu primer préstamo rápido suele ser sin intereses en la mayoría de entidades. Por ejemplo, si pides 300€, devuelves 300€ en 30 días. Sin embargo, para siguientes préstamos los costes aumentan significativamente.

El coste final de tu préstamo dependerá principalmente del plazo que elijas y tu historial crediticio. A mayor plazo, mayor coste. Los clientes recurrentes con buen historial de pago suelen obtener mejores condiciones.

Comisiones más recurrentes de los préstamos en minutos

La comisión de apertura varía entre 0% y 3% del importe solicitado. Si no pagas a tiempo, la penalización es de 30€ más intereses de demora. ¿Necesitas prórroga? Te costará entre 15€ y 50€ adicionales.

Comparativa con préstamos bancarios

| Característica | Préstamos Rápidos | Préstamos Banco |

|---|---|---|

| Importe | 50€ - 5.000€ | Desde 3.000€ |

| Plazo | 7 días - 24 meses | 1 - 10 años |

| Requisitos | Solo DNI | Nómina + Aval |

| Aprobación | 15 minutos | 1-2 semanas |

| Interés (TAE) | 0% - 2.500% | 7% - 15% |

Para quién son los préstamos rápidos

Los préstamos rápidos están diseñados para personas que necesitan dinero de forma inmediata y pueden devolverlo en un plazo corto. No requieren nómina fija: aceptan pensionistas, autónomos o personas con otros ingresos regulares.

- Trabajadores: Con nómina o ingresos regulares demostrables

- Autónomos: Con facturación mensual estable

- Pensionistas: Con pensión regular

- Funcionarios: Con plaza fija o interinos

- Personas con otros ingresos: Rentas, ayudas oficiales

Situaciones donde son útiles de usar

Los préstamos rápidos son especialmente útiles en estas situaciones de emergencias y oportunidades financieras. Acá algunos ejemplos de cada tipo de situación

- Reparaciones urgentes del coche

- Averías domésticas imprevistas

- Facturas médicas inesperadas

- Pagos escolares urgentes

- Ofertas con tiempo limitado

- Compras con descuento importante

- Billetes de última hora

- Adelanto de pagos necesarios

Cuándo NO recomendamos usar estos préstamos rápidos

Los préstamos rápidos NO son adecuados si tienes otros préstamos pendientes, necesitas el dinero para gastos mensuales, quieres hacer compras prescindibles y/o buscas financiar inversiones a largo plazo.

No olvidar que el préstamo rápido es una solución para emergencias puntuales, no para problemas financieros recurrentes.

Cuánto se puede pedir con un préstamo rápido según ingresos

Puedes solicitar más de 5.000€ si es que tienes nómina fija y otros ingresos.

- Primer préstamo: 50€ - 300€

- Cliente habitual: hasta 5.000€

- Con nómina fija: mayores importes

- Otros ingresos: limitado a 500€-1.000€

Requisitos al solicitar dinero rápido

Para solicitar un préstamo rápido solo necesitas 4 requisitos básicos. El proceso es 100% online y la mayoría de entidades no exigen nómina ni aval.

- Ser mayor de 18 años

- DNI o NIE en vigor

- Cuenta bancaria española

- Teléfono móvil español

- Ingresos regulares demostrables (nómina, pensión o autónomo)

Ventajas de optar por un crédito rápido

Los préstamos rápidos destacan por su rapidez y simplicidad frente a los préstamos bancarios tradicionales. Estas son sus principales ventajas:

- Dinero en 15 minutos

- Primera solicitud sin intereses

- Sin explicar el motivo

- Sin aval ni garantías

- Gestión 100% online

- Disponible 24/7

- Sin desplazamientos

Riesgos a considerar cuando elegimos un préstamo al acto

El mayor riesgo de los préstamos rápidos es su elevado coste tras el primer préstamo gratis. Debes tener en cuenta:

- TAE muy elevada (hasta 2.932%)

- Plazos cortos de devolución

- Altas penalizaciones por impago

- Riesgo de sobreendeudamiento

- Entrada en listas de morosos si no pagas

- El préstamo puede volverse mucho más caro si no se paga en los plazos acordado.

Comparativa de préstamos rápidos

| Tipo de Préstamo | Cantidades | Plazos |

| Microcréditos | 50€ - 1000€ | 7 - 30 días |

| Créditos rápidos online | Hasta 5000€ | 6 a 36 meses |

| Préstamos urgentes | 50€ - 1000€ | 7 días a 12 meses |

| Préstamos al instante | 50€ - 1000€ | 7 - 90 días |

| Préstamos rápidos y fáciles | 50€ a 1000€ | 7- 120 días |

| Préstamos con ASNEF | 50€ - 1600€ | 30 - 90 días |

| Préstamos sin papeleos | 50€ - 1000€ | 7 - 30 días |

| Préstamos sin nómina | 50€ - 1400€ | 7 - 30 días |

| Préstamos solo con DNI | 50€ - 1000€ | 7 - 30 días |

| Préstamos sin intereses | 50€ - 1000€ | 5 - 62 días |

Documentación necesaria para solicitar un préstamo rápido

- Documento de identidad vigente

- Contrato de trabajo actual y últimas 3 nóminas

- Extractos bancarios

- Si eres autónomo debes presentar el certificado de alta, el justificante de pago de la cuota de Seguridad Social o la última declaración del IVA

- Declaración de renta

- Declaración jurada de patrimonio y/o bienes

- Justificante de la finalidad para la que solicitas el dinero

Formas de acceder a un préstamo rápido

En España, conseguir un préstamo rápido es más accesible de lo que piensas. Aquí te mostramos dónde y cómo hacerlo de manera sencilla:

1. Bancos tradicionales

Si eres cliente de un banco convencional, puedes pedir un préstamo rápido a través de su página web o acudir a una de sus oficinas.

En algunos casos, ya no es necesario abrir una cuenta o domiciliar la nómina.

2. Entidades financieras online

Hay una amplia variedad de empresas que ofrecen préstamos rápidos en línea. Aquí, todo se hace por Internet, sin necesidad de visitar una sucursal.

Además, no suelen requerir domiciliar ingresos ni cambiar de banco.

3. Tiendas y grandes almacenes

En algunos comercios, puedes financiar tus compras con préstamos rápidos a través de tarjeta de crédito o en colaboración con una entidad de crédito.

En resumen, conseguir préstamos rápidos en España es posible en diversos lugares, desde bancos tradicionales hasta entidades financieras en línea y tiendas.

La clave está en comparar y elegir la opción que mejor se adapte a tus necesidades financieras y personales.

¿Porqué los préstamos rápidos han revolucionado el mercado español?

Los préstamos rápidos son soluciones financieras diseñadas para proporcionar acceso inmediato a dinero en efectivo en situaciones de emergencia

El mercado de préstamos rápidos en España ha experimentado un crecimiento significativo en los últimos años.

Esto se debe en parte a la creciente demanda de soluciones financieras ágiles y a la proliferación de empresas fintech que ofrecen estos servicios.

Una mirada simple a los factores que definen el costo de tu préstamo

Cuando buscas un préstamo rápido, es importante ver cuánto tiempo te dan para pagarlo. Si tienes menos tiempo para pagarlo, el préstamo total será más barato.

Algunos bancos que ofrecen préstamos rápidos te piden que lo devuelvas en 30 días, que es menos tiempo de lo normal para un préstamo rápido.

El pago mensual será más alto, pero pagarás menos dinero en intereses. Tienes que encontrar el equilibrio adecuado.

En absoluto debes estresas tu presupuesto más de lo necesario, pero sí debes revisar en qué período de tiempo puedes devolver el préstamo personal online.

Por ejemplo, si necesitas 10.000 € y tienes que pagar una comisión de 10 €, el total que pagarás cada mes dependerá de cuánto tiempo decidas para devolver el préstamo.

Lo que no debes pasar por alto durante la solicitud

Es importante que la urgencia de conseguir dinero rápido no te lleve a tomar decisiones apresuradas y sin toda la información necesaria.

Si solicitarás un préstamo rápido, primero debes comprobar las condiciones, ya que suelen variar en función de para qué lo necesitas.

Si buscas un préstamo rápido con baja tasa de interés, si necesitas dinero extra pero estás en el registro de morosos, no te preocupes, aquí podemos ayudarte.

Diferencias entre préstamos rápidos y microcréditos

En el complejo panorama de las finanzas personales, los préstamos rápidos y los microcréditos emergen como dos opciones válidas para quienes buscan acceso a fondos de manera eficiente.

Aunque comparten la cualidad de ofrecer financiamiento ágil y accesible, se diferencian por una serie de características fundamentales.

Montos

Una de las diferencias más notables radica en la cantidad de dinero que ofrecen. Los préstamos rápidos suelen ofrecer sumas más substanciales, abriendo la posibilidad de obtener varios miles de euros.

En cambio, los microcréditos se limitan a importes más modestos, generalmente entre 50 € y 500 €, lo que los hace ideales para necesidades financieras más pequeñas.

Plazos

La rapidez en la devolución es otro elemento diferenciador clave.

Los préstamos rápidos tienden a permitir plazos de reembolso más largos, a menudo extendiéndose a meses o años, otorgando a los prestatarios un margen de maniobra para planificar sus pagos.

En cambio, los microcréditos imponen plazos cortos, a menudo exigiendo el reembolso en un máximo de 30 días.

Requisitos y documentación

En cuanto a requisitos y documentación, los préstamos rápidos pueden ser más rigurosos, exigiendo verificación de ingresos, historial crediticio y otros documentos.

Los microcréditos, por su parte, adoptan un enfoque más flexible, lo que los hace accesibles para aquellos con dificultades crediticias o falta de historial.

Tasas de interés

En términos de tasas de interés, los préstamos rápidos suelen aplicar tasas expresadas como TIN (Tipo de Interés Nominal) que, en algunos casos, pueden ser más bajas que las de los microcréditos.

Estos últimos optan por cobrar comisiones, lo que puede resultar en un costo total más elevado.

Finalidad

Los préstamos rápidos son versátiles y se adaptan a diversas necesidades financieras, desde gastos importantes como la compra de un automóvil hasta proyectos de mayor envergadura.

Por otro lado, los microcréditos están diseñados específicamente para atender gastos menores y urgentes, como reparaciones inesperadas o facturas inaplazables.

Conclusión

La elección entre préstamos rápidos y microcréditos depende de la situación financiera y las necesidades individuales. Ambas opciones tienen sus méritos, y entender sus diferencias es esencial para tomar decisiones financieras informadas y eficaces.

En resumen, los microcréditos y los préstamos inmediatos tienen diferencias, pero comparten una característica fundamental: brindar financiamiento inmediato y accesible a quienes enfrentan desafíos para obtenerlo a través de bancos tradicionales.

Contexto histórico de los préstamos rápidos

Los préstamos rápidos son una solución financiera que surgió en la década de los 70 gracias al economista Muhammad Yunus, quien vio la oportunidad de prestar dinero para combatir la hambruna y fomentar el empleo.

Hoy estos préstamos pueden ayudarte a enfrentar gastos inesperados, como reparaciones en el hogar o del coche.

Puedes obtener financiación en tan solo 15 minutos, con tasas desde el 0% TAE, y todo el proceso se realiza de manera rápida y sencilla en línea.

Si deseas comprender mejor cómo funcionan estos préstamos y determinar si son adecuados para ti, continúa leyendo.

Aquí te proporcionamos información sobre aspectos clave como tasas de interés, condiciones, plazos y comisiones, para que puedas elegir el mejor préstamo rápido en 2023.

Alternativas a los préstamos rápidos

Créditos al consumo: Son como un aliado para comprar lo que necesitas, sin demasiados trámites. Puedes obtenerlos fácilmente en línea y las tasas de interés varían según la entidad.

Préstamos preconcedidos: Si tienes un buen historial financiero, estos préstamos te esperan sin necesidad de solicitarlos.

Anticipos de nómina: Si tienes tu sueldo domiciliado en un banco, puedes obtener un adelanto de tu nómina para emergencias, pero recuerda que debes devolverlo cuando recibas tu salario.

Preguntas frecuentes

Por qué confiar en nosotros

Nuestro objetivo es ayudarle a tomar decisiones financieras más inteligentes. Aunque nos adherimos a la integridad editorial, el contenido de esta página puede destacar productos de nuestros socios. A continuación le explicamos cómo ganamos dinero. Obtenga más información sobre quiénes somos y nuestra promesa de guiarle a través del viaje financiero de la vida aquí.

- Más de 25 años de experiencia combinada en finanzas personales

- Economistas con estudios de postgrado

- Periodistas cualificados

- Verificación de artículos y reseñas

- Sistema de clasificación basado en datos