Préstamos rápidos online solo con DNI

Los préstamos rápidos online solo con DNI se han convertido en una solución financiera inmediata para los españoles que necesitan dinero urgente. Con un proceso 100% digital y requisitos mínimos, estos créditos permiten obtener hasta 300€ en el mismo día, presentando únicamente el Documento Nacional de Identidad.

A diferencia de los préstamos tradicionales, estos minicréditos destacan por su agilidad y simplicidad: la aprobación tarda apenas 15 minutos y el dinero se recibe en pocas horas. Sin embargo, es fundamental conocer tanto sus ventajas como sus condiciones específicas para tomar una decisión informada.

Mejores préstamos solo con DNI

- Dineti - Hasta 90 días sin intereses

- Vivus - Mayor préstamo rápido online solo con DNI

- Oney - TAE competitiva del mercado español

- Crezu - Ayudan a buscar el mejor préstamo solo con DNI

- Mykredit - Préstamo solo con DNI hasta 600€

- Québueno - Recibe el dinero en 10 minutos

Te ayudamos a encontrar un préstamo solo con DNI 👇

Comparativa de los mejores préstamos rápidos que responden en minutos

Revisamos las tarifas y el coste total del préstamo para que tengas la información necesaria para tomar una decisión.

| Dineti | 4 minutos |

| Vivus | 15 minutos |

| Oney | Hasta 48 horas |

| Crezu | 15 minutos |

| Mykredit | 10 minutos |

| Québueno | 10 minutos |

| Verificada 15 de febrero de 2026 | |

Créditos y préstamos solo con DNI explicados por nuestros expertos

Los préstamos rápidos con DNI son productos financieros que permiten obtener dinero de forma inmediata presentando únicamente el Documento Nacional de Identidad. El importe máximo para nuevos clientes es de 300€, ampliable hasta 500€ para clientes recurrentes, con plazos de devolución entre 7 y 30 días.

Le explicamos préstamos rápidos

Características principales de los préstamos solo con DNI

| Característica | Detalle |

|---|---|

| Tiempo aprobación | 10-15 minutos |

| Desembolso | Mismo día |

| Requisito principal | Solo DNI |

| Proceso | 100% online |

| Disponibilidad | 24/7 |

Funcionamiento del proceso para solicitar crédito con DNI

Los préstamos rápidos solo con DNI se procesan en menos de 15 minutos a través de sistemas automatizados. El proceso elimina la burocracia tradicional y se realiza completamente online, desde la verificación de identidad hasta la transferencia del dinero.

Proceso en tres simples pasos

- Solicitud Online: Acceso directo desde móvil o computadora, formulario básico con datos personales y DNI, elección de importe y plazo deseado.

- Verificación Automática: Comprobación instantánea de identidad mediante DNI, validación de cuenta bancaria, sin papeleos adicionales.

- Firma y Desembolso: Envío del contrato digital por email, firma mediante código SMS y transferencia inmediata del dinero a tu cuenta.

Tiempos de cada fase

| Fase | Duración |

|---|---|

| Solicitud inicial | 5 minutos |

| Verificación | 5-10 minutos |

| Firma digital | 2-3 minutos |

| Transferencia | Inmediata* |

Canales disponibles para realizar el proceso de solicitud de préstamo con

- Página web responsable

- Aplicación móvil

- Atención telefónica de respaldo

- Chat en vivo para dudas

Requisitos para acceder a financiación solo con DNI

- Mayor de 18 años

- Residente en España

- Ingresos regulares mínimos: 600€/mes

- Sin ficheros de morosidad

- Cuenta bancaria activa

Documentos requeridos por los bancos además del DNI

- DNI o NIE vigente

- Cuenta bancaria española

- Teléfono móvil español

- Correo electrónico activo

Características principales de los préstamos solo con identificación personal

Los préstamos rápidos con DNI se adaptan a diferentes necesidades y perfiles de usuarios. Para nuevos solicitantes, las entidades ofrecen préstamos desde 50€ hasta 300€, con plazos de devolución flexibles entre 7 y 30 días. Esta modalidad permite familiarizarse con el servicio y establecer un historial crediticio positivo.

Los clientes que demuestran un buen historial de pagos acceden a condiciones mejoradas. En estos casos, los importes disponibles se amplían hasta 500€, manteniendo la flexibilidad en los plazos de devolución de hasta 30 días. Esta progresión permite construir una relación de confianza con la entidad prestamista.

Rapidez en el servicio de solicitud y aprobación

- La solicitud se completa en apenas 5 minutos

- La verificación y aprobación requiere entre 5-10 minutos

- La resolución es inmediata

- El desembolso del dinero se realiza el mismo día

Esta combinación de importes adaptados y rapidez en el servicio hace que los préstamos solo con DNI sean una solución efectiva para necesidades financieras urgentes. La transparencia en las condiciones y la inmediatez en la gestión son sus principales señas de identidad.

Ventajas y desventajas de los préstamos solo con DNI

Los préstamos rápidos con DNI ofrecen velocidad y simplicidad, pero conllevan intereses más altos que los préstamos tradicionales. Conocer sus pros y contras es esencial para tomar una decisión informada.

Principales beneficios

Los préstamos con DNI destacan por su accesibilidad y rapidez de tramitación. La aprobación es inmediata, con transferencia del dinero en menos de 24 horas, y solo requieren documento de identidad para su solicitud. Además, el proceso es 100% online y disponible 24/7.

- Puedes usar el dinero para lo que quieras.

- El proceso de préstamo es rápido y sencillo.

- Obtienes dinero inmediato.

- Se puede utilizar como préstamo de reunificación de deudas y obtener una mejor tasa de interés.

Riesgos a considerar

El coste es significativamente mayor que otras opciones de financiación, con TAE que puede alcanzar el 600% anual. Los plazos de devolución son cortos (7-30 días) y las penalizaciones por impago suelen ser elevadas.

- El préstamo puede volverse mucho más caro si no se paga en los plazos acordado.

- Los intereses y las tarifas suelen ser más altos sino tienes garantías para el préstamo.

- Si tiene ingresos bajos o no regulares, puede resultar más difícil obtener un préstamo personal con la mejor tasa.

Comparativa con de préstamos con DNI con préstamos bancarios tradicionales

| Características | Préstamos solo con DNI | Préstamos bancarios |

|---|---|---|

| Aprobación | En minutos | Varios días |

| Requisitos | Solo DNI | Nómina y documentación extensa |

| Importes | Hasta 500€ | Cantidades mayores |

| Intereses (TAE) | 300-600% | 7-15% |

| Plazos | 7-30 días | Meses o años |

Esta modalidad de préstamo funciona mejor cuando

- Necesitas dinero de forma urgente

- El importe requerido es pequeño

- Puedes devolver el préstamo en el corto plazo

- No tienes acceso a financiación bancaria tradicional

Comparativa de los mejores préstamos rápidos online con DNI

Hemos comparado los tipos de interés de los bancos, los valores máximos de los préstamos y hemos recopilado todo en una lista con los detalles.

También puedes apoyarte en sitios de comparación, ya que trabajan con la mayoría de los prestamistas que hay en el mercado.

Siempre aconsejamos comparar las distintas alternativas que hay en el mercado para obtener préstamos rápidos online.

Si eres de aquellos que se confunde con toda la información que hay allá afuera, no te preocupes, hemos hecho el trabajo por ti y en este ranking puedes encontrar los mejores préstamos rápidos.

| CrezuMejor | 100 - 10.000 |

| Casheddy | 50 - 300 |

| IbancarPopular | 600 - 6.000 |

| Vivus | 50 - 300 |

| Loaney | 30 - 600 |

| Fidea | 50 - 300 |

| Verificada 15 de febrero de 2026 | |

Conoce al equipo editorial de Finanzas Justas aquí.

Distintos tipos de préstamos rápidos: ¿Cuál es el adecuado para ti?

Los préstamos rápidos se clasifican principalmente por las garantías que piden, el plazo de devolución y cómo los solicitas. Si necesitas solicitar dinero rápido, encontrarás opciones desde 50€ hasta 5.000€, con plazos desde 7 días hasta 24 meses, y podrás pedirlos con o sin nómina. La mayoría se tramitan 100% online y puedes tener el dinero en 15 minutos.

Según importe a solicitar

Los préstamos rápidos ofrecen diferentes montos según tus necesidades. El importe que puedes solicitar dependerá de tus ingresos y si eres cliente nuevo o recurrente.

Son los más solicitados para primeras operaciones. Ideales para gastos pequeños e imprevistos. La mayoría de los minicréditos rápidos sin intereses en primera solicitud.

Este tipo de préstamos son ideales para emergencias financieras puntuales. Ofrecen montos que van desde los 50€ a 1000€, con plazos de pago desde los 7 días.

Recuerda que debes pedir solo lo que necesites y puedas devolver. El 80% de usuarios solicita entre 300€ y 1.000€, con plazos de 1 a 3 meses.

Los préstamos rápidos a largo plazo combinan la agilidad de aprobación de los minicréditos con plazos extendidos de devolución, permitiendo financiar cantidades mayores entre 5.000€ y 50.000€ con devoluciones de hasta 10 años.

Los créditos al instante ofrecen acceso en 15 minutos a pequeñas cantidades de dinero, de entre 50€ y 1000€. Estos préstamos al instante son solicitados a través de plataformas online con aprobación en minutos.

Son créditos aprobación y desembolso rápido para necesidades financieras inminentes. Generalmente los préstamos urgentes ofrecen montos entre 50€ y 1000€ y solicitan requisitos mínimos comparados con los desembolsos tradicionales.

Un préstamo rápido y fácil ofrece acceso en horas a fondos de 50€ a 1000€, con mínimas complicaciones y requisitos. La solicitud de este tipo de préstamos fáciles se realiza exclusivamente online y la aplicación en sencilla en pocos pasos. Por lo general a través de la plataforma del prestamista y un formulario en línea.

El proceso de solicitud de estos préstamos es 100% por internet. Prometen aprobación en 15 minutos y dinero en el mismo día. Los préstamos online ofrecen una experiencia rápida y sin desplazamientos a oficinas físicas.

Son préstamos que requieren un mínimo de condiciones y documentos ya que la idea es facilitar el acceso a los dineros dentro de un día. Los préstamos inmediatos son convenientes cuando necesitamos un desembolso desde la entidad financiera dentro de 24 horas sin excepción.

Los créditos sin papeles ofrecen un proceso completamente digital, eliminando la necesidad de documentación física. Los montos de los préstamos sin papeleos son limitados y no suelen superar los 1000€ debido al riesgo que implica para la entidad financiera el poco resguardo a través de la falta de documentación.

Los préstamos rápidos con ASNEF están destinados para personas que aparecen en listas de morosidad, como el fichero ASNEF (Asociación Nacional de Entidades de Financiación).

Estos préstamos con ASNEF o que estén en otros registros de morosidad, ofrecen una alternativa de financiación a quienes han sido excluidos de los canales crediticios tradicionales debido a su historial crediticio negativo.

Los préstamos que no requieren nómina están diseñados para ofrecer acceso a crédito a personas que no pueden demostrar ingresos fijos mediante una nómina tradicional. El importe máximo de los préstamos sin nómina suele ser 500€ y los plazos más cortos. Por ejemplo: préstamo de 300€ a devolver en 30 días.

Estos préstamos atienden a un segmento diverso de la población, incluyendo autónomos, freelancers, trabajadores temporales o estacionales, y personas con fuentes de ingresos no convencionales.

Los créditos que se publicitan como sin intereses es porque ofrecen financiación sin costo adicional, generalmente para nuevos clientes o promociones específicas de 0% de interés en el primer préstamo. Por lo general son montos que no superan los 1000€.

Los préstamos sin requisitos son una opción de financiación rápida que, contrario a su nombre, mantienen exigencias mínimas pero simplificadas. Los préstamos sin requisitos son ideales para quienes necesitan dinero de forma inmediata y no pueden o no desean pasar por el proceso tradicional bancario.

Otras formas de comprobar identidad

Es común que las entidades que requieren menos papeles también utilicen otros métodos para comprobar la identidad. Por ejemplo, pueden solicitar que envíes una selfie con el DNI.

Una característica importante con los préstamos rápidos online solo con DNI es que no requieren de aval o de requisitos difíciles de cumplir.

Es un tipo de préstamo que te permite pedir dinero de forma expedita. El único requisito es que tengas un dispositivo conectado a internet y estás listo para iniciar tu proceso de solicitud de dinero rápido.

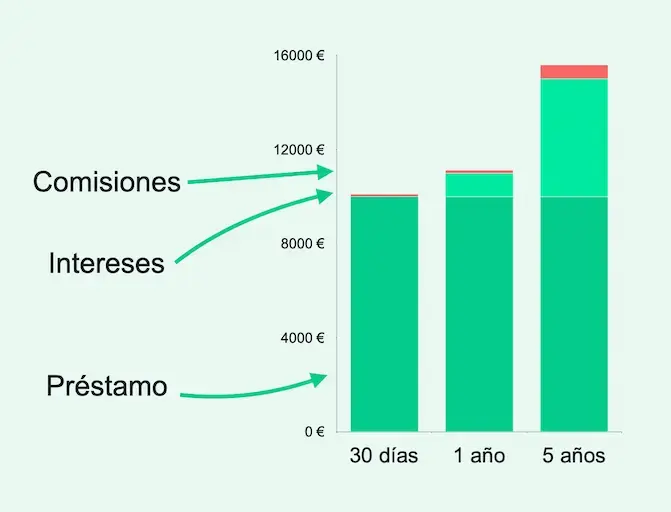

¿El plazo de devolución de un préstamo afecta el costo total?

La respuesta es clara: sí. Cuando buscas un préstamo rápido online, es clave revisar el plazo de amortización. Cuanto más corto sea el plazo de amortización, menor será el costo total del préstamo.

El costo mensual a pagar será mayor, eso seguro, pero también habrá menos pagos de intereses, y es aquí donde tienes que equilibrar los factores.

No debes estresas tu presupuesto más de lo necesario, pero tampoco relajarte con el pago de las cuotas.

Al solicitar 10,000 € con un interés del 10% y una comisión de 10 € por gastos administrativos, el monto que pagarás mensualmente dependerá del plazo que selecciones para la devolución del préstamo.

Obtén tu préstamo rápido online solo con DNI entre cientos de ofertas

Para saber qué entidad bancaria puede ofrecer el mejor préstamo rápido, es bueno utilizar un servicio de comparación.Crezu es un servicio completamente gratuitoque te ayuda a encontrar el mejor préstamo personal ajustado a tus necesidades.

Cuando pruebes su servicio, te darás cuenta que a través de solo una aplicación, Crezu puedes buscar préstamos rápidos online solo con DNI entre varias entidades bancarias.

Puedes realizar tu solicitud en tan solo unos minutos y sin papeleos, 100% online. Crezu revisará la información y calculará tu capacidad financiera en menos de 15 minutos. De esta manera encontrarán el préstamo que mejor calce con lo que estés buscando.

El servicio es completamente gratuito y no estás comprometido a nada cuando realizas una solicitud. Crezu negociará en tu nombre con las entidades más revelantes del mercado para conseguirte el mejor crédito instantáneo.

Las diferentes entidades con las que trabajan ofrecen periodos de devolución del préstamo que van desde los 15 días hasta los 60 días.

Recomendamos conseguir financiación 100% adaptada a tu plan de pago.

Con Crezu puedes solicitar desde 100 € hasta 10.000 € con una TAE mínima de 0% y máxima de 36%.

Por ejemplo, para un préstamo de 300 € para devolución en 67 días, los costos serán de 0 €, el importe total a devolver será de 300 € con una TAE de 0%.

No debes olvidar que el coste total de tu crédito siempre dependerá, independiente de si es un crédito rápido, de la calificación que recibas sobre tu capacidad financiera.

Qué son los préstamos rápidos

Los préstamos rápidos son una solución financiera conveniente cuando necesitas dinero urgente y que sea depositado en tu cuenta en un periodo de tiempo breve.

Surgieron en la década de los 70 gracias al economista Muhammad Yunus, quien vio la oportunidad de prestar dinero para combatir la hambruna y fomentar el empleo.

Hoy en día, estos préstamos pueden ayudarte a enfrentar gastos inesperados, como reparaciones en el hogar o del coche.

Puedes obtener financiación en tan solo 15 minutos, con tasas desde el 0% TAE, y todo el proceso se realiza de manera rápida y sencilla en línea.

Si deseas comprender mejor cómo funcionan estos préstamos y determinar si son adecuados para ti, continúa leyendo.

Aquí te proporcionamos información detallada sobre aspectos clave como tasas de interés, condiciones, plazos y comisiones, para que puedas elegir el mejor préstamo rápido en 2023.

Claves para obtener el mejor préstamo rápido online solo con DNI

A la hora de elegir un préstamo rápido, es esencial considerar varios aspectos para tomar la decisión adecuada. Aquí te resumimos los puntos más importantes:

- Importe del préstamo: Determina cuánto dinero necesitas para cubrir tus necesidades financieras. Asegúrate de seleccionar una entidad que ofrezca la cantidad exacta que requieres, evitando solicitar más dinero de lo necesario.

- Plazo de devolución: Examina el plazo establecido en el contrato para devolver el préstamo.

Cumplir con los plazos es crucial para evitar comisiones de demora y problemas financieros adicionales.

Si necesitas una extensión, comunica con la entidad, aunque esto podría aumentar el costo total del préstamo. - Intereses del préstamo: Los intereses influyen en el costo total del préstamo.

Algunas entidades ofrecen préstamos al 0% de interés para nuevos clientes.

Es importante tener en cuenta que los préstamos subsiguientes pueden tener tasas más altas. - Comisiones: Averigua si existen comisiones adicionales, como las relacionadas con impagos u otros conceptos.

Muchas entidades no cobran comisiones, pero es importante estar al tanto de esta información. - Rapidez: La urgencia es una razón común para recurrir a préstamos rápidos.

Investiga cuánto tiempo tomará a la entidad procesar y depositar el dinero en tu cuenta. - TAE (Tasa Anual Equivalente): La TAE refleja el costo real del préstamo, incluyendo intereses y otros gastos. Es crucial comprender esta cifra para evaluar el costo total de tu préstamo.

En resumen, al elegir el mejor préstamo rápido, debes entender los costos, plazos y condiciones, conocer la TAE para evaluar el costo real y comparar las ofertas.

Además, es fundamental gestionar y programar tus pagos para evitar vencimientos y problemas adicionales.

Características destacadas de los préstamos rápidos online solo con DNI en España

Los préstamos rápidos poseen particularidades que los distinguen de otros tipos de préstamos personales.

Antes de decidirte por uno de ellos, es fundamental evaluar si realmente se ajusta a tus necesidades, ya que pueden no ser la opción ideal en todas las situaciones.

Entre las características más sobresalientes están:

- Solicitud en línea: No es necesario que vayas a una oficina o que hagas la solicitud en papel.

- Proceso sin papeleos ni excesiva documentación. Los préstamos rápidos online solo con DNI, deben ser gestionados de manera eficaz y eficiente para dar una solución al cliente.

- Rápida disponibilidad del dinero. El dinero suele estar en tu cuenta en tan solo 15 minutos, a veces en las siguientes 24 horas.

- Accesibilidad desde cualquier lugar y en cualquier momento. Las entidades financieras no esperan de ti que te traslades hacia ellos para procesar la solicitud.

- Importes más bajos que en otros préstamos: Ideal para necesidades financieras modestas.

- Posibilidad de tasa de interés al 0% para nuevos clientes. Una oferta inicial que es importante tener sobre la mesa a la hora de elegir al prestamista.

- Tasas de interés generalmente más elevadas que otros préstamos. Esto implica que el préstamo puedo llegar a ser más costoso.

- Aceptación de personas en situaciones complejas, como registrados en Asnef. Una opción para quienes enfrentan desafíos financieros.

En resumen, los préstamos rápidos online solo con DNI son una alternativa valiosa para aquellos que buscan financiamiento y pueden tener dificultades para obtenerlo, debido a que están en Asnef o no tienen nómina.

Dónde y cómo solicitar préstamos rápidos online solo con DNI en España

En España, conseguir un préstamo rápido es más accesible de lo que piensas. Aquí te mostramos dónde y cómo hacerlo de manera sencilla:

1. Bancos tradicionales

Si eres cliente de un banco convencional, puedes pedir un préstamo rápido a través de su página web o acudir a una de sus oficinas.

En algunos casos, ya no es necesario abrir una cuenta o domiciliar la nómina.

2. Entidades financieras Online

Hay una amplia variedad de empresas que ofrecen préstamos rápidos en línea. Aquí, todo se hace por Internet, sin necesidad de visitar una sucursal.

Además, no suelen requerir domiciliar ingresos ni cambiar de banco.

3. Tiendas y grandes almacenes

En algunos comercios, puedes financiar tus compras con préstamos rápidos a través de tarjeta de crédito o en colaboración con una entidad de crédito.

En resumen, conseguir préstamos rápidos en España es posible en diversos lugares, desde bancos tradicionales hasta entidades financieras en línea y tiendas.

La clave está en comparar y elegir la opción que mejor se adapte a tus necesidades financieras y personales.

En el complejo panorama de las finanzas personales, los préstamos rápidos online solo con DNI y los microcréditos emergen como dos opciones válidas para quienes buscan acceso a fondos de manera eficiente.

Diferencias entre préstamos rápidos y microcréditos

Aunque comparten la cualidad de ofrecer financiamiento ágil y accesible, se diferencian por una serie de características fundamentales.

Montos

Una de las diferencias más notables radica en la cantidad de dinero que ofrecen. Los préstamos rápidos suelen ofrecer sumas más substanciales, abriendo la posibilidad de obtener varios miles de euros.

En cambio, los microcréditos se limitan a importes más modestos, generalmente entre 50 € y 500 €, lo que los hace ideales para necesidades financieras más pequeñas.

Plazos

La rapidez en la devolución es otro elemento diferenciador clave.

Los préstamos rápidos tienden a permitir plazos de reembolso más largos, a menudo extendiéndose a meses o años, otorgando a los prestatarios un margen de maniobra para planificar sus pagos.

En cambio, los microcréditos imponen plazos cortos, a menudo exigiendo el reembolso en un máximo de 30 días.

Requisitos y documentación

En cuanto a requisitos y documentación, los préstamos rápidos pueden ser más rigurosos, exigiendo verificación de ingresos, historial crediticio y otros documentos.

Los microcréditos, por su parte, adoptan un enfoque más flexible, lo que los hace accesibles para aquellos con dificultades crediticias o falta de historial.

Tasas de interés

En términos de tasas de interés, los préstamos rápidos suelen aplicar tasas expresadas como TIN (Tipo de Interés Nominal) que, en algunos casos, pueden ser más bajas que las de los microcréditos.

Estos últimos optan por cobrar comisiones, lo que puede resultar en un costo total más elevado.

Finalidad

Los préstamos rápidos son versátiles y se adaptan a diversas necesidades financieras, desde gastos importantes como la compra de un automóvil hasta proyectos de mayor envergadura.

Por otro lado, los microcréditos están diseñados específicamente para atender gastos menores y urgentes, como reparaciones inesperadas o facturas inaplazables.

Conclusión

La elección entre préstamos rápidos online solo con DNI y microcréditos depende de la situación financiera y las necesidades individuales. Ambas opciones tienen sus méritos, y entender sus diferencias es esencial para tomar decisiones financieras informadas y eficaces.

En resumen, los microcréditos y los préstamos inmediatos tienen diferencias, pero comparten una característica fundamental: brindar financiamiento inmediato y accesible a quienes enfrentan desafíos para obtenerlo a través de bancos tradicionales.

Un poco de historia

Tal como comentábamos al principio de este artículo, la labor de Muhammad Yunus y su contribución pionera en microcréditos han dejado una huella importante en el desarrollo de soluciones financieras ágiles y accesibles, como los prestamos rápidos.

Tanto es así que en 2006, Muhammad Yunus y el Banco Grameen, que fundó en Bangladesh, fueron galardonados con el Premio Nobel de la Paz en reconocimiento a su impacto en el alivio de la pobreza y el fomento del desarrollo económico a través de los microcréditos y otras iniciativas.

Revisa los riesgos de los préstamos rápidos online solo con DNI

Los préstamos rápidos pueden ser una solución eficaz para obtener financiación en poco tiempo, pero como cualquier opción financiera, es importante conocer los posibles riesgos.

Te presentamos algunos aspectos que debes considerar antes de solicitar uno de estos préstamos:

- Intereses elevados: Uno de los riesgos más destacados es que los préstamos rápidos a menudo vienen con tasas de interés más altas que otros tipos de préstamos.

Es vital entender cuánto pagarás en intereses antes de comprometerte. - Plazos cortos: Los plazos de devolución suelen ser relativamente cortos en los préstamos rápidos. Asegúrate de que el período de tiempo para pagar se ajuste a tus posibilidades.

- Penalizaciones: Si no cumples con los plazos de pago, es probable que enfrentes penalizaciones adicionales. Estas multas pueden ser sustanciales, así que planifica tus pagos cuidadosamente.

- Costos ocultos: Algunos prestamistas pueden aplicar comisiones y costos adicionales que no son evidentes de inmediato. Lee los términos y condiciones detenidamente para evitar sorpresas desagradables.

- Garantías: En ocasiones, podrían requerirte que proporciones garantías o avales, lo que podría poner en riesgo tus bienes si no puedes cumplir con los pagos.

- Elegir con cautela: Asegúrate de seleccionar prestamistas confiables y regulados. Evita aquellos que operan sin supervisión.

Recuerda que la transparencia y la comprensión de los términos del contrato son esenciales. Si experimentas dificultades para pagar, muchas entidades están dispuestas a discutir opciones de modificación de plazos.

Alternativas a los préstamos rápidos con DNI

Antes de solicitar un préstamo rápido solo con DNI, conviene explorar otras opciones de financiación que podrían adaptarse mejor a tus necesidades. Cada alternativa ofrece ventajas específicas que vale la pena considerar.

Minicréditos

Los minicréditos representan una opción más económica para quienes pueden acreditar ingresos regulares. Con tasas de interés significativamente más bajas que los préstamos solo con DNI, permiten solicitar hasta 1.000€ y ofrecen mayor flexibilidad en los plazos de devolución. El requisito principal de estos minicréditos es presentar una nómina o ingreso regular demostrable.

Préstamos personales tradicionales

Si necesitas financiar un proyecto más grande o prefieres cuotas más cómodas, los préstamos personales tradicionales pueden ser tu mejor opción.

Aunque requieren más documentación y el proceso de aprobación es más largo, compensan con mejores condiciones financieras.

Los plazos se extienden desde 12 meses hasta varios años, permitiéndote distribuir la carga financiera de manera más manejable.

12 preguntas más frecuentes que tienen los españoles al solicitar un préstamo rápido solo con DNI

La TAE oscila entre 0% y 600% anual. Por ejemplo, un préstamo de 300€ a 30 días puede tener un coste total de aproximadamente 369€. Los costes varían según el prestamista y el plazo elegido.

Los plazos de devolución típicos son de 7 a 30 días para nuevos clientes. Clientes recurrentes pueden acceder a plazos de hasta 3 meses. A mayor plazo, mayor será el coste total del préstamo.

Las principales tarifas son la comisión de apertura, que generalmente es gratuita, los intereses diarios que varían según el prestamista, la penalización por impago que puede alcanzar hasta 2,5 veces el interés legal, y los gastos de reclamación que suelen oscilar entre 20€ y 40€.

Para solicitar un préstamo rápido necesitarás presentar tu DNI o NIE vigente, disponer de una cuenta bancaria española, un número de teléfono móvil para verificaciones y un correo electrónico activo para recibir la documentación.

El proceso es 100% online y requiere tres pasos sencillos: primero, rellenar el formulario básico con tus datos personales; segundo, subir una foto de tu DNI; y tercero, confirmar tus datos bancarios para recibir el dinero.

La aprobación se realiza en un máximo de 15 minutos. La transferencia se ejecuta el mismo día en horario bancario, siendo la recepción inmediata si el banco emisor y receptor son el mismo.

Los prestamistas realizan una verificación básica de solvencia. Generalmente, no estar en ASNEF es suficiente, y el historial crediticio completo no es determinante para la aprobación.

Puedes solicitar una prórroga para extender el plazo, aunque conlleva un coste adicional. También existe la opción de refinanciación con un nuevo plan de pagos. Es fundamental mantener el contacto previo con el prestamista antes del vencimiento.

Sí, la cancelación anticipada es un derecho garantizado por ley. La mayoría de los prestamistas no aplican comisión por cancelación anticipada.

Dispones de 14 días naturales para ejercer el derecho de desistimiento sin penalización. Solo deberás reembolsar el capital y los intereses generados hasta la fecha de cancelación.

La edad mínima requerida es 18 años. Los prestamistas suelen establecer un límite máximo entre 65 y 70 años.

Se exigen ingresos regulares mínimos de 600€ mensuales. Estos pueden provenir de diferentes fuentes: nómina, pensión o actividad como autónomo.

Por qué confiar en nosotros

Nuestro objetivo es ayudarle a tomar decisiones financieras más inteligentes. Aunque nos adherimos a la integridad editorial, el contenido de esta página puede destacar productos de nuestros socios. A continuación le explicamos cómo ganamos dinero. Obtenga más información sobre quiénes somos y nuestra promesa de guiarle a través del viaje financiero de la vida aquí.

- Más de 25 años de experiencia combinada en finanzas personales

- Economistas con estudios de postgrado

- Periodistas cualificados

- Verificación de artículos y reseñas

- Sistema de clasificación basado en datos