Préstamos sin nómina

- Recibe hasta 600€ en 10 minutos

- Solicita tu préstamo sin ni nomina ni aval

Te ayudamos a encontrar un préstamo sin nómina 👇

Los mejores préstamos sin nómina en 2026

- Crezu: Ayudan a buscar el mejor préstamo sin nómina

- Vivus: Presente en España desde 2013

- Cetelem: Préstamos online para diferentes necesidades

- Fintonic: Préstamos sin nómina hasta 50000€

- Oney: TAE competitiva del mercado español

- Loaney: Ofrece TAE desde 0% por contratación directa

La lista se basa en nuestro sistema de calificación.

Comparativa de los mejores préstamos sin nómina

Revisamos las tarifas y el coste total del préstamo para que tengas la información necesaria para tomar una decisión.

| Crezu | 15 minutos |

| Vivus | 15 minutos |

| Cetelem | 48 horas |

| Fintonic | 48 horas |

| Oney | 48 horas |

| Loaney | 25 minutos |

| Verificada 6 de febrero de 2026 | |

Equipo editorial de Finanzas Justas.

El significado de los préstamos sin nómina

Los préstamos sin nómina son productos financieros que permiten acceder a financiación sin presentar un justificante de ingresos laborales fijos. A diferencia de los préstamos tradicionales, estos productos evalúan la capacidad de pago del solicitante mediante fuentes alternativas de ingresos o garantías.

Cómo reconocer un préstamo sin ingresos justificados

El importe máximo habitual oscila entre 300€ y 5.000€ para primeros préstamos. Los plazos de devolución son generalmente cortos, desde 30 días hasta 24 meses. Los tipos de interés varían entre el 5% al 289%significativamente según el producto y la entidad:

- Ofertas promocionales: TAE desde 0% para nuevos clientes

- Préstamos estándar: TAE entre 5% y 200%

- Préstamos a muy corto plazo: TAE puede alcanzar hasta 3787,23%

- Préstamos más tradicionales (3.000€ a 48 meses): TAE desde 6,16%

En comparación, los préstamos tradicionales con nómina suelen ofrecer TAEs significativamente más bajas. Esta diferencia se debe al mayor riesgo que asumen las entidades al no contar con el respaldo de ingresos fijos mensuales.

Un aspecto a considerar es que los préstamos sin nómina son productos más caros en comparación con otros que solicitan más garantías.

Los préstamos tradicionales suelen ser más adecuados para necesidades de financiamiento a largo plazo o para cantidades más grandes, mientras que las opciones más nuevas y rápidas suelen ser para necesidades a corto plazo o montos más pequeños.

Un préstamo sin nómina está diseñado para personas sin empleo formal o trabajadores autónomos. Ofrece más flexibilidad en los requisitos, pero suele tener tasas de interés más altas y montos menores debido al mayor riesgo para el prestamista.

Puedes encontrar ofertas que no requieren que domicilies tu sueldo o pensión y no tienen muchas condiciones para que cambies de banco.

Hay otras que van aún más lejos, ya que ni siquiera necesitas demostrar que tienes ingresos regulares para calificar.

Sin embargo, pueden resultar interesantes por la flexibilidad que ofrecen en sus procesos.

Los préstamos sin nómina se utilizan principalmente para hacer frente a gastos inesperados y urgentes, no para gastos regulares, pagar otras deudas o costear compras que podrían cubrirse con ahorros.

Estos préstamos sin nómina tienden a tener costos ligeramente más elevados en comparación con otros productos financieros en el mercado, ya que las entidades financieras asumen un mayor riesgo de impago al no requerir la domiciliación de la nómina.

Requisitos de los préstamos sin nómina

- DNI o NIE en vigor

- Cuenta bancaria personal

- Ser mayor de 18 años

- Residencia en España

- Teléfono móvil y email

Documentación necesaria para solicitar el mejor sin nómina

- Documento de identidad vigente

- Contrato de trabajo actual y últimas 3 nóminas

- Extractos bancarios

- Si eres autónomo debes presentar el certificado de alta, el justificante de pago de la cuota de Seguridad Social o la última declaración del IVA.

- Declaración de renta

- Declaración jurada de patrimonio y/o bienes

- Justificante de la finalidad para la que solicitas el dinero

Cómo funcionan los préstamos sin nómina en España

Los préstamos sin nómina funcionan mediante un sistema de evaluación alternativo que prioriza la agilidad y simplicidad del proceso. En lugar de analizar una nómina tradicional, estas entidades evalúan otros factores para determinar la capacidad de pago del solicitante.

El proceso completo, desde la solicitud hasta recibir el dinero, suele completarse en menos de 24 horas.

4 pasos para acceder a un préstamo sin ingresos estables

- Solicitud online o presencial: El solicitante rellena un formulario básico con sus datos personales y aporta la documentación mínima requerida, generalmente DNI/NIE y extracto bancario reciente.

- Evaluación automatizada: La entidad analiza en tiempo real la información proporcionada mediante un sistema de scoring crediticio alternativo que verifica la viabilidad de la solicitud.

- Aprobación rápida: En cuestión de minutos, el sistema determina si aprueba el préstamo y comunica las condiciones personalizadas, incluyendo el importe aprobado, plazo y tipo de interés.

- Desembolso inmediato: Una vez aceptadas las condiciones, el dinero se transfiere instantáneamente a la cuenta bancaria del solicitante, sin costes adicionales de gestión.

Quién puede optar a un préstamo sin nómina

Los préstamos sin nómina están diseñados específicamente para personas que, pese a tener capacidad de pago, no pueden demostrar ingresos regulares mediante una nómina tradicional. Este producto financiero busca dar respuesta a las necesidades de financiación de perfiles diversos con fuentes de ingresos alternativas.

Descubre si eres candidato para un préstamo sin nómina

Autónomos y freelancers: Profesionales independientes con ingresos variables que pueden demostrar su capacidad de pago mediante facturas, declaraciones de IVA o movimientos bancarios. El importe medio aprobado para este perfil suele estar entre 1.000€ y 5.000€.

Estudiantes: Jóvenes mayores de edad que necesitan financiación puntual y pueden justificar ingresos a través de becas, ayudas o trabajos temporales. Para este perfil, los préstamos suelen limitarse a 1.000€.

Desempleados con prestación: Personas que reciben prestación por desempleo o subsidios regulares. Los prestamistas suelen aprobar importes que no superen el 30% de la prestación mensual.

Pensionistas: Jubilados o beneficiarios de pensiones que, aunque no tienen nómina, cuentan con ingresos regulares demostrables. Pueden acceder a préstamos de hasta 3.000€.

Préstamos sin ingresos justificados: Ventajas y desventajas que debes conocer

Los préstamos sin nómina ofrecen ventajas significativas para quienes no pueden acceder a financiación tradicional, pero también conllevan riesgos importantes que debes considerar. A continuación, analizamos los pros y contras más relevantes de este producto financiero.

Ventajas principales

- Acceso rápido a financiación: Aprobación y desembolso en menos de 24 horas

- Requisitos flexibles: Aceptación de múltiples fuentes de ingresos

- Proceso 100% online: Sin necesidad de visitas presenciales

- Sin avales en muchos casos: Especialmente para importes pequeños

- Historial crediticio flexible: Algunas entidades aceptan personas con ASNEF

Desventajas importantes

- TAE elevado: Hasta más del 3000% en algunos casos

- Plazos cortos de devolución: Generalmente entre 1 y 6 meses

- Importes limitados: Especialmente para primeros préstamos

- Penalizaciones por impago: Pueden ser significativamente altas

- Riesgo de sobre endeudamiento: Por la facilidad de acceso y altos intereses

Cuándo solicitar un crédito sin nómina

Los préstamos sin nómina son especialmente útiles en situaciones donde se necesita acceso a dinero y se cuenta con capacidad de pago demostrable, aunque no sea mediante una nómina tradicional.

Se recomienda solicitar estos préstamos cuando:

- Tienes una fuente de ingresos estable pero no tradicional

- Estás seguro de poder devolver el préstamo en el plazo acordado

Patricia Suárez explica en qué casos conviene pedir un préstamo sin nómina y en cuáles es mejor esperar a tener un ingreso fijo:

Cuando no pedir un préstamo sin nómina

Los préstamos sin nómina NO son recomendables cuando existe riesgo de impago o cuando las condiciones financieras del solicitante no garantizan la capacidad de devolución del préstamo en los términos establecidos.

No es aconsejable solicitar estos préstamos si:

- No tienes ninguna fuente de ingresos estable

- Ya tienes otras deudas pendientes significativas

- El préstamo es para gastos no esenciales

- Necesitas una cantidad grande a largo plazo

- Tienes acceso a otras formas de financiación más económicas

Tipos de préstamos sin nómina: Elige el que se ajuste a tus necesidades

Existen cinco tipos principales de préstamos sin nómina: por importe, por garantía, online, rápidos y con ASNEF. Cada modalidad se adapta a diferentes necesidades y situaciones financieras, con distintos requisitos y condiciones.

A continuación, analizamos en detalle cada tipo y sus características específicas para que puedas elegir la opción que mejor se ajuste a tu situación.

Los importes disponibles varían desde 50€ hasta 5.000€, dependiendo del perfil del solicitante y la entidad prestamista. El mercado de los préstamos está en constante cambio, por lo que trataremos de dar una visión simple en esta tabla comparativa que muestra las características principales de cada categoría.

| Características | Microcréditos (<1.000€) | Préstamos medianos (1.000€-3.000€) | Préstamos grandes (>3.000€) |

|---|---|---|---|

| Tiempo de aprobación | 15 minutos | 24 horas | Evaluación exhaustiva |

| TAE | 0% - 3.000% | 3% - 289% | 5% - 50% |

| Plazos | 7 - 30 días | 1 - 12 meses | 12 - 24 meses |

| Garantías | Sin garantías | Posible garantía | Garantías requeridas |

| Documentación | Mínima | Moderada | Extensa |

| Uso típico | Emergencias | Gastos medios | Proyectos mayores |

| Requisitos crediticios | Básicos | Historial limpio | Excelente historial |

Un préstamo con garantía significa que ofreces algo como respaldo (un aval, una propiedad), mientras que los préstamos sin garantía solo necesitan tu capacidad de pago.

Los prestamistas ofrecen diferentes condiciones según el respaldo que aportes: a mayor garantía, mejores condiciones pero más requisitos. A menor garantía, menos requisitos pero condiciones más exigentes.

| Características | Sin aval o garantía | Con aval personal | Con garantía hipotecaria |

|---|---|---|---|

| Importe máximo | Hasta 1.000€ | Hasta 5.000€ | Superior a 5.000€ |

| TAE | Desde 0% | Desde 3% | 5% - 15% |

| Tiempo de aprobación | Inmediata | 24-48 horas | 2-3 semanas |

| Plazos | 1-3 meses | Hasta 24 meses | Hasta 5 años |

| Requisitos principales | Scoring alternativo | Avalista con ingresos | Tasación inmueble |

| Documentación | Mínima | Moderada | Extensa |

| Ideal para | Primeros préstamos | Importes medios | Grandes proyectos |

| Probabilidad aprobación | Media | Alta | Muy alta |

Los préstamos online te permiten hacer todo el proceso desde casa, a través de internet. Son ideales si prefieres gestionar todo digitalmente y necesitas más tiempo para devolver el dinero.

Características principales de los préstamos sin ingresos justificados online

- Proceso 100% digital sin papeleos

- Importes hasta 3.000€

- Plazos de 1 a 24 meses

- TAE desde 3%

- Verificación por videollamada o selfie

- Disponible 24/7, todos los días del año

- Firma con certificado digital

Requisitos para la solicitud online de los préstamos sin nómina

- DNI/NIE vigente

- Cuenta bancaria propia

- Móvil con cámara

- Email verificado

- Conexión a internet estable

Si necesitas dinero de forma urgente, los préstamos rápidos te permiten recibir hasta 1.000€ en menos de 2 horas. Son la solución más ágil para emergencias, aunque con condiciones más exigentes.

Características principales

- Aprobación en 15 minutos

- Dinero en tu cuenta en menos de 2 horas

- Importes hasta 1.000€

- Plazos cortos: 7-30 días

- TAE más alto: 8% - 3.000%

- Evaluación automatizada

- Mínima documentación

Limitaciones importantes de los préstamos sin nómina con depósito rápido

- Cantidades pequeñas

- Intereses más altos

- Plazos muy cortos

- Penalizaciones por retraso elevadas

Estar en ASNEF (listado de morosos) ya no es un impedimento total para conseguir un préstamo sin nómina. Varias entidades financieras ofrecen estos productos especializados, evaluando tu capacidad actual de pago en lugar de centrarse solo en incidencias pasadas.

Sin embargo, debes tener en cuenta que estos préstamos tienen condiciones más exigentes y tipos de interés más elevados que los préstamos convencionales. Son una opción para emergencias cuando necesitas financiación urgente y cumples ciertos requisitos específicos.

Características principales de préstamos sin nómina y con ASNEF

- Importes desde 100€ hasta 2.000€

- Plazo de devolución: 1 a 6 meses

- TAE desde 150% hasta 2.500%

- Evaluación centrada en capacidad actual de pago

- Respuesta en menos de 1 hora

Requisitos específicos

- Deuda en ASNEF inferior a 1.000€

- No tener deudas con la entidad prestamista

- Demostrar fuente de ingresos actual

- Cuenta bancaria activa

- No tener múltiples préstamos vigentes

Limitaciones importantes

- Intereses muy elevados

- Importes más reducidos

- Mayor exigencia en la evaluación

- Posible necesidad de garantías adicionales

- Plazos de devolución cortos

Los préstamos a plazo sin nómina son productos financieros que permiten obtener financiación con plazos de devolución extendidos sin necesidad de presentar una nómina como justificante de ingresos regulares.

Bancos donde puedes pedir un préstamo sin ingresos justificados

Haga clic en las pestañas encima de la lista para ver la tasa de interés efectiva y el monto máximo del préstamo.

| Crezu | 15 minutos |

| MrFinan | 24 horas |

| Leabank | 24 horas |

| Mykredit | 10 minutos |

| Cetelem | 48 horas |

| Oney | 48 horas |

| Verificada 6 de febrero de 2026 | |

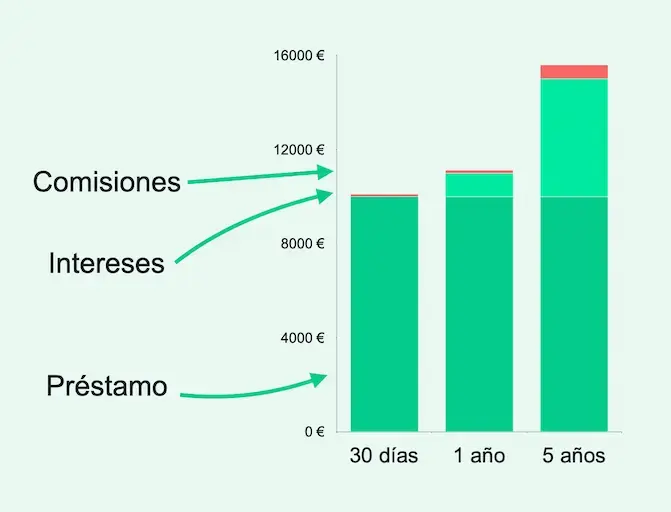

No olvidar de considerar el plazo de amortización

Cuando buscas el mejor préstamo personal sin nómina, es importante revisar el plazo de amortización. Cuanto más corto sea el plazo de amortización, menor será el costo total del préstamo.

El costo mensual a pagar será mayor, pero también habrá menos pagos de intereses. En absoluto debes estresas tu presupuesto más de lo necesario, pero sí debes chequear en qué período de tiempo puedes devolver el préstamo personal online.

Al solicitar un préstamo de 10.000 € con un interés del 10% y una comisión de 10 € por gastos de administración, el monto mensual que pagarás variará según el plazo de devolución que elijas.

Además, las estadísticas muestran que los prestamistas ofrecen una tasa de interés promedio un 2,09% más baja cuando la solicita junto con alguien.

El mejor préstamo personal sin nómina

Los préstamos que tengan la tasa más competitiva, con menos o sin comisiones y con flexibilidad en los tiempos de pago, serán los seleccionados para estar dentro de la lista de mejores préstamos.

Crezu está dentro de las opciones que no requieren nómina para otorgar préstamos y es uno de los mejores préstamos del mercado español. Sin embargo, requieren de ingresos demostrables

Permite solicitudes de clientes que estén en Asnef, da el primer préstamo sin interés y paga en 24 horas.

Tienen una tasa de interés nominal desde 0% y ofrecen pagar el préstamo en hasta 90 meses.

Con Crezu puede hacer toda la solicitud online, sin papeleos ni listas de espera. El proceso es 100% en línea y puede solicitar hasta 10.000 € de forma rápida y sencilla.

¿Cómo calcular el precio total de los préstamos sin nómina?

Para saber cuánto pagarás por el préstamo personal, debes mirar la Tasa Anual Equivalente (TAE).

Este indicador tiene en cuenta cuatro factores para saber cuánto costará pedir financiación: el interés que cobra cada banco, las comisiones y otros gastos, el plazo de amortización y la cantidad solicitada.

1. El Tipo de Interés Nominal (TIN)

Es el interés que cobrará un banco, una entidad especializada o un particular por facilitar préstamos sin nómina.

Se indica en forma de porcentaje y, cuanto más bajo sea, más probabilidades hay de que sea un préstamo personal barato.

2. Las comisiones

Hay tres que el mercado financiero aplica con frecuencia. La primera es la comisión de apertura, que permite compensar a la entidad por los gastos generados como parte de la entrega del préstamo. Este gasto no suele superar el 1-2%.

La segunda comisión tiene que ver con el estudio del perfil crediticio. Este cobro permite financiar el análisis previo que tendrá que realizar un banco para averiguar si como cliente eres solvente.

La última comisión es por cancelación anticipada total o parcial del préstamo personal. Estos gastos se cobran cuando el cliente decide que quiere liquidar parte (o toda) la deuda que tiene pendiente. Así, el consumidor estaría compensando por los intereses que una entidad deja de cobrar al reducir la deuda.

Las comisiones y el interés de un préstamo son los dos factores más importantes para determinar si estás ante préstamos personales baratos o si, por el contrario, la oferta que tienes ante ti es cara.

3. El plazo de amortización de la deuda

La amortización es el tiempo que se dispone para devolver préstamos sin nómina que se hayan concedido. Cuando más largo sea este plazo, mayores serán los intereses que tendrá que abonar el usuario.

Un aspecto positivo de elegir un periodo de amortización más amplio es que el impacto de las comisiones que se cobran al firmar el contrato se va diluyendo y, por tanto, el TAE baja.

4. La cantidad solicitada

El interés que tendrás que pagar por un préstamo personal se expresa en forma de un porcentaje sobre la cantidad solicitada. Por tanto, cuanto más dinero pidas, más tendrás que pagar a cambio a la entidad que te financie.

Al solicitar dinero, hay tres factores que la entidad bancaria tendrá en consideración al momento de conceder el préstamo personal:

- El monto solicitado

- El plazo de devolución del préstamo

- El perfil crediticio

Por eso es que en el ranking que hemos creado, hablamos de un "desde" respecto al interés.

Esto quiere decir quesi la cantidad solicitada se ajusta al plazo preferido por el banco, y coincide con tu perfil crediticio, entonces podrás acceder a la tasa de interés más favorable.

Obtén la mejor oferta de préstamo sin nómina

Para saber qué entidad bancaria puede ofrecer el mejor préstamo personal, es bueno utilizar un servicio de comparación.

Fintonic es un servicio completamente gratuito que te ayuda a encontrar el mejor préstamo personal ajustado a tus necesidades.

Cuando uses su servicio, te darás cuenta que a través de solo una aplicación, Fintonic puedes buscará el mejor préstamo entre 45 entidades bancarias.

Puedes realizar tu solicitud en tan solo unos minutos y sin papeleos, 100% online. Fintonic revisará la información y calculará tu capacidad financiera. De esta manera encontrarán el préstamo que mejor calce con lo que estés buscando.

El servicio es completamente gratuito y no estás comprometido a nada cuando realizas una solicitud.

Fintonic negociará en tu nombre con las entidades más relevantes del mercado para conseguirte el mejor préstamo.

Las diferentes entidades con las que trabajan ofrecen periodos de devolución del préstamo desde los 12 hasta los 96 meses, por lo que puedes conseguir financiación 100% adaptada a tu plan de pago.

Con Fintonic puedes solicitar desde 1.000€ hasta 50.000€, con un TIN desde un 3,99% TIN (TAE 4,07%) hasta un máximo de 17,95% TIN (TAE 19,95%).

El coste total de tu crédito dependerá de la calificación que recibas sobre tu capacidad financiera

Además, puedes amortizar total o parcialmente tu préstamo personal. Algunos bancos no cobran comisiones por este ítem y otros suelen tener un coste del 1%.

Tanto si quieres un préstamo de 3.000 € o más, conviene que analices diferentes aspectos para conseguir el préstamo personal con el interés más bajo.

Debes analizar el tipo de interés, pero también las comisiones y los productos vinculados.

Un préstamo personal con un interés más bajo que otro puede resultar más caro en el tiempo si el primero tiene una comisión de apertura alta o te obliga a contratar productos complementarios.

Ten en cuenta que si quieres pagar menos intereses por tu préstamo personal, lo ideal es que lo devuelvas cuanto antes.

Entendemos que toda la información relativa a la solicitud de financiamiento puede resultar abrumadora. Una forma de facilitarte la vida es confiando en nuestro criterio para conseguir el mejor préstamo personal.

Cuándo es inteligente pedir un préstamo sin nómina

Un préstamo personal es un préstamo sin restricciones. Esto significa que eres libre de utilizar el dinero para lo que quieras.

Puedes utilizarlo para financiar una renovación, gastos de boda, vacaciones o para el depósito en efectivo de una casa.

Pero también puedes obtener un préstamo personal para reunificar su deuda de pequeños prestamos existentes y reducir los costos asociados a cada uno.

Recuerda comparar siempre las tasas de interés de los prestamistas y otros costos antes de elegir qué préstamo tomar.

La razón es que el costo entre diferentes préstamos puede ser grande y por lo tanto siempre debes comparar cuidadosamente los préstamos sin nómina.

Es posible obtener un préstamo personal de bancos tradicionales y de prestamistas más especializados. Estos últimos suelen tener un proceso más sencillo que te permite acceder al dinero, en algunos casos, en menos de 24 horas.

Los mejores préstamos sin nómina ofrecen tasas de interés bajas para quienes tienen buen perfil crediticio, amplios montos de préstamo y condiciones de pago flexibles y no cobran tarifas administrativas altas.

Préstamo sin nómina vs tarjetas de crédito

Al buscar el mejor préstamo personal puede que te preguntes si conviene aplicar por un préstamo o por el contrario, solicitar una tarjeta de crédito.

Ambos productos tienen la misma finalidad de ayudarte a financiar lo que necesites, pero la forma de pago es distinta.

Al conseguir el mejor préstamo personal la entidad bancaria pondrá a tu disposición una cantidad de dinero que debes devolver desde el primer mes y por el tiempo estipulado previamente con el banco.

En el caso de las tarjetas de crédito, la entidad bancaria te habilitará una cantidad de dinero que podrás usar en el momento que quieras.

No es necesario gastar todo el dinero que han puesto a tu disposición y sólo pagarás la parte que has utilizado.

Si vas por una tarjeta de crédito y no un préstamo sin nómina

Si te decides por una tarjeta de crédito, es importante saber que existen principalmente tres formas de devolver el dinero ocupado.

Una de ellas es el pago a fin de mes. Esta fórmula suele estar libre de intereses y de comisiones: es decir, tiene un TIN y una TAE del 0%.

Otra se refiere al pago aplazado. Cuando la entidad y cliente acuerdan un plazo de devolución y, a partir de ahí, se calcula la cuota a pagar cada mes.

Por lo general esta forma de pago está sujeta al pago de intereses y/o comisiones.

Y la última alternativa es el pago con cuota fija o revolving. El cliente elige el monto que quiere pagar cada mes hasta dar por saldada su deuda.

Aunque suena atractivo decidir cuánto pagar mensualmente, el riesgo de esta fórmula es elegir una cuota demasiado baja, que solo cubra la devolución de intereses y no del capital prestado.

La oferta de tarjetas bancarias es muy amplia, existen de prepago, de debito y de crédito y cada una tiene distintas variables que se deben considerar para elegir la que se ajuste mejor a tus necesidades.

El banco con el interés más bajo no siempre ofrece el mejor precio

No mires a ciegas las listas de tipos de interés de los bancos. El prestamista que ofrece la tasa más baja no implica que te concederá a ti la mejor tasa.

Si un prestamista tiene una tasa de interés entre el 3 y el 20% y te ofrece, luego de la revisión de tu perfil, una tasa de interés del 8%, es mejor pedir a otro prestamista, que ofrezca una tasa de interés desde el 5%.

Este es solo un ejemplo, porque puede que el primero ofrezca una tasa mayor al mínimo que publican, por eso es que es importante pedir financiación al menos a tres entidades bancarias.

Consejos para encontrar el mejor préstamo para gente sin recursos

1. Aplica con un copropietario

El prestamista considera que es mucho más probable que puedan pagar el préstamo juntos, lo que significa que asumen un riesgo menor.

Por lo tanto, se convierte en un cliente más atractivo y se le ofrece un mejor tipo de interés para el préstamo personal.

Cuando solicita un préstamo junto con alguien, sus posibilidades de que se le conceda también aumentan significativamente.

2. Intenta salir de ASNEF

Tratar de mantener un buen perfil crediticio. Cancela los créditos que no utilizas y solicita una reunificación de deuda.

3. Mejora tus ingresos

Si estás desempleado, busca alternativas para generar un ingreso fijo. Sin embargo, si ya tienes un trabajo, puede que valga la pena cambiar de empleador.

Suele ser más fácil negociar un salario cuando se contrata a un nuevo empleado que cuando hay que negociar con el empleador actual.

4. Reunifica la deuda

Para obtener la mejor tasa de interés sobre el préstamo, es bueno consolidar préstamos y créditos antiguos. El prestamista generalmente ofrece una tasa de interés más baja cuanto mayor sea la cantidad que pide prestada.

5. Elige un período de pago corto

El período de devolución de la deuda determina cuánto pagarás por mes. Cuando liquidas el préstamo durante un período de tiempo más largo, paga menos cada mes del monto total socilitado.

Elige un período de amortización lo más corto posible y liquide el préstamo lo antes posible para pagar lo menos posible por el préstamo personal.

6. Renegocia el préstamo

Averigua con tu entidad financiera si puedes obtener una tasa de interés más baja. Especialmente si crees que tiene una mejor situación financiera hoy que cuando solicitó el préstamo.

Si no puedes reducir la tasa de interés, consulta con otras compañías y comprueba si puede obtener una mejor tasa.

7. Paga el extra del préstamo cuando puedas

Siempre puedes realizar pagos adicionales o liquidar todo el préstamo anticipadamente. Si recibes dinero a lo largo de un mes, es mejor pagar el préstamo que guardarlo en una cuenta de ahorro.

Cuanto más rápido devuelvas el préstamo, mejor.

Razones por las que los españoles buscan un préstamo sin nómina

Préstamo para financiar compras costosas

Muchos españoles solicitan préstamos sin nómina para financiar compras que requieren liquidez. Por ejemplo, para comprar un coche, salir de vacaciones o hacer reformas.

Un préstamo personal con buenas condiciones permite devolver el dinero a lo largo del tiempo en vez de pagar todo de una vez.

Reunificación de deudas con intereses altos

Si tienes varias deudas de tarjetas de crédito u otros préstamos, puedes solicitar un préstamo personal para liquidarlas y obtener una tasa de interés más baja. Esto también facilita la gestión, ya que sólo necesita pagar a un prestamista en lugar de a varios.

Cubrir gastos inesperados

A veces pueden surgir gastos urgentes, como la reparación del automóvil o una visita al hospital, y un préstamo personal puede ayudar a cubrir estos costos.

Preguntas frecuentes

Un producto financiero que permite obtener dinero sin presentar una nómina como justificante de ingresos. Está disponible para personas sin empleo tradicional o ingresos fijos mensuales, ofreciendo una alternativa de financiación flexible.

Cualquier persona mayor de edad residente en España que pueda demostrar capacidad de pago puede solicitar estos préstamos. Esto incluye autónomos, desempleados con prestación, jubilados, estudiantes con ingresos y personas con ingresos no tradicionales.

La documentación básica incluye DNI o NIE vigente, cuenta bancaria propia y comprobante de domicilio. Además, necesitarás presentar extractos bancarios recientes y documentos que justifiquen tus ingresos alternativos, como declaraciones de impuestos o facturas.

Los intereses varían significativamente según el tipo de préstamo. Los préstamos promocionales pueden ofrecer 0% TAE, los préstamos estándar oscilan entre 5-200% TAE, mientras que los microcréditos rápidos pueden alcanzar hasta 3000% TAE.

Los importes disponibles dependen de tu perfil como cliente. Para un primer préstamo, puedes solicitar entre 300€ y 1.000€. Los clientes recurrentes pueden acceder hasta 5.000€, y con garantías adicionales, el importe puede superar los 5.000€.

El proceso es mayoritariamente online y se completa en pocos pasos. Rellenas un formulario con tus datos, envías la documentación digitalmente, la entidad evalúa tu solicitud mediante sistemas automatizados y, tras la aprobación, firmas electrónicamente para recibir el dinero en tu cuenta.

La velocidad de aprobación varía según el tipo de préstamo elegido. Los préstamos rápidos se aprueban en 15 minutos, los préstamos online estándar en 24 horas, y los préstamos con garantía pueden tardar 2-3 días en procesarse.

Sí, existen entidades especializadas que evalúan estas solicitudes. Generalmente aprueban préstamos si tu deuda en ASNEF es inferior a 1.000€, y puedes acceder a importes hasta 2.000€. La evaluación se centra en tu situación financiera actual.

Los plazos se ajustan al importe solicitado. Los microcréditos se devuelven en 7-30 días, los préstamos medianos entre 1-12 meses, y los préstamos grandes pueden extenderse hasta 24 meses.

El principal riesgo es el alto coste financiero debido a los elevados tipos de interés. También debes considerar las estrictas penalizaciones por impago, los plazos cortos de devolución y el riesgo de sobreendeudamiento por la facilidad de acceso.

Además del interés (TAE), estos préstamos pueden incluir otros costes importantes. Los más comunes son la comisión de apertura (1-3% del importe), gastos de gestión, comisión por estudio y seguro opcional de protección de pagos.

Sí, la ley española permite la cancelación anticipada de cualquier préstamo. En préstamos sin nómina, la comisión por cancelación anticipada suele oscilar entre el 0,5% y el 1% del importe cancelado, aunque algunas entidades no cobran esta comisión.

La mejor forma de comparar es fijarse en el TAE y no solo en el tipo de interés nominal. Compara al menos 3 entidades diferentes y solicita la información precontractual que incluye todos los costes y condiciones. Las principales variables a comparar son TAE, plazo, cuota mensual y costes adicionales.

Por qué confiar en nosotros

Nuestro objetivo es ayudarle a tomar decisiones financieras más inteligentes. Aunque nos adherimos a la integridad editorial, el contenido de esta página puede destacar productos de nuestros socios. A continuación le explicamos cómo ganamos dinero. Obtenga más información sobre quiénes somos y nuestra promesa de guiarle a través del viaje financiero de la vida aquí.

- Más de 25 años de experiencia combinada en finanzas personales

- Economistas con estudios de postgrado

- Periodistas cualificados

- Verificación de artículos y reseñas

- Sistema de clasificación basado en datos